Ранее мы прислали о том, что ИФНС рассылают страхователям письма с . Теперь если застрахованное лицо не будет идентифицировано, то расчет не примут. Во избежание недоразумений рекомендуется свериться с данными, которые есть в ИФНС.

Работодатель столкнулся со сложностями, сдавая РСВ в налоговый орган, хотя ранее без каких-либо проблем сдавал аналогичный расчет в Пенсионный фонд. В ИФНС не видят СНИЛС одного из сотрудников. Ситуация осложняется тем что он зарегистрирован в другом регионе.

В результате РСВ не принят, компании грозит штраф и блокировка счета. Ни ФНС, ни Пенсионный фонд разбираться не торопятся. Причину своего бездействия они также не поясняют.

Сотрудник работает в компании не первый день, и раньше отчеты в ПФР с его номером СНИЛС вопросов не вызывали. Причина отказа в приеме расчета по страховым взносам звучит так: «Не найден СНИЛС ». Это позволяет предположить, что ошибка кроется на стороне ИФНС. Все мы хорошо помним, что в недалеком прошлом состоялась передача администрирования пенсионных взносов из ПФР в налоговую службу . При этом, судя по всему, и возникла ошибка. Вероятнее всего, в базу ФНС попали некорректные данные о СНИЛС сотрудника.

Получается, в том, что страхователь не может отчитаться, он не виноват. Более того, если сдавались формы СЗВ-М и упомянутой ошибки не возникало, то значит, работодатель передал в ФНС верную информацию о СНИЛС своих сотрудников. А раз она верна, то оснований отказывать в приеме отчета у налоговой службы нет.

Это пример того, что не сдать вовремя отчетность можно и по вине налогового органа. Если за этим последуют санкции, то их наложение будет неправомерным.

Что делать страхователю

Специалисты рекомендуют в указанном случае начать с подачи заявления на имя начальника ИФНС за подписью руководителя организации. В нем необходимо сообщить, что страхователь не может отчитаться не по своей вине и пояснить сложившуюся ситуацию. Обязательно стоит упомянуть, что организации не удалось получить извещение о корректной подаче отчета из-за расхождения в персональных данных сотрудников.

Заявление составляется в свободной форме, однако в нем в обязательном порядке необходимо указать ФИО сотрудника , его паспортные данные и сам спорный СНИЛС . К заявлению целесообразно приложить копию паспорта указанного сотрудника.

Также в заявлении стоит изложить просьбу не применять к компании санкции за то, что она не подала расчет вовремя, поскольку это случилось не по ее вине.

На основании такого заявления ФНС должна сделать запрос в территориальный орган ПФР. Кроме того, страхователь может обратиться в него самостоятельно с аналогичным заявлением.

Общий порядок приема отчетности

Налоговый орган не может отказать организации в принятии отчетности, если она подана в установленной форме (формате). Исключение - ситуации, прямо оговоренные в НК РФ.

Если подаются недостоверные данные о застрахованном лице, то расчет по страховым взносам считается неподанным, и страхователь должен быть об этом уведомлен. Если он сдает отчетность в электронном формате, то на следующий день ему будет направлено соответствующее уведомление. Если отчет поддавался на бумаге, то уведомление будет направлено в течение следующих 10 дней по почте.

Со дня направления уведомления пойдет отсчет срока, в течение которого страхователь должен представить спорный расчет. Если расчет подавался в электронной форме, то у компании будет 5 дней , если на бумажном носителе - 10 дней .

Обратите внимание, что отсчет производится с даты направления уведомления, а не получения его страхователем.

Основания для непринятия расчета

В приказе Минфина от 02.07.2012 № 99н приведены следующие причины, по которым отчет может быть не принят:

- подающее его физическое лицо не предъявляет удостоверение личности и/или документ, наделяющий его полномочиями представлять в ИФНС организацию;

- отчет представляется в неверной форме или формате;

- подаваемые документы не подписаны руководителем организации (или электронной подписью, если речь о подаче через интернет);

- отчет подается не в тот налоговый орган, который уполномочен его принять;

- в электронном документе, который подается по ТКС, отсутствуют определенные реквизиты - ФИО физического лица, полное наименование организации и ее ИНН, наименование налогового органа, а также вид документа (первичная подача или корректировка).

Выводы

В приведенном примере организация выполнила все требования, предъявляемые к отчетности. Поэтому ИФНС не вправе отказывать ей в принятии расчета .

Если подача упомянутого выше заявления не даст результата, то на действия налогового органа можно жаловаться в УФНС.

Если ситуация не разрешится, страхователю останется обращаться в суд.

Полное разъяснение по теме: "что делать если пфр неправильно подал снилс в налоговую" от профессионального юриста с ответами на все интересующие вопросы.

Что делать если пфр неправильно подал снилс в налоговую

Коварные ошибки в сведениях о работниках, которые помешают сдать отчетность по взносам в ФНС

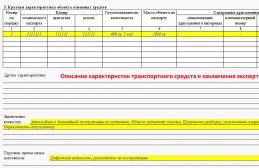

Инспекторы не примут расчет по взносам, если вы неверно заполните в строках 060-080 раздела 3 персональные данные работников (п. 7 ст. 431 НК РФ). К таким персональным данным относится комбинация трех реквизитов - ИНН, СНИЛС и ФИО. Данный вывод следует из приказа ФНС России от 26.12.2018 № Владислав Лабутов, советник Управления налогообложения доходов физических лиц и администрирования страховых взносов ФНС России Чтобы избежать штрафов, исправьте недочеты и отправьте новый расчет: в течение 5 рабочих дней, если получили электронное уведомление; в течение 10 рабочих дней, если налоговики уведомили вас на бумаге.

Отправить запрос на проверку можно двумя способами. Когда компания сформирует запрос, нажмите «Подписать и отправить». Сведения об отправке и состояние запроса отразятся в разделе

«Информация о прохождении документов, направленных в налоговый орган»

Ответ на запрос придет в течение нескольких часов.

Когда мы тестировали программу, то отправили сведения в девять вечера, а ответ получили уже утром.

Как проверить СНИЛС онлайн по базе пенсионного фонда

Войти туда можно, пройдя регистрацию на Госуслугах с тем же логином и паролем. - идентифицироваться в государственном реестре граждан для получения льгот и пособий, если относитесь к определенным группам, которым они положены.

Такую услугу невозможно найти ни на одном интернет-ресурсе опять же потому, что информация закрыта. Удостоверение личности понадобится при обращении в орган ПФР, где Вам дадут ответ, сверив данные с имеющимися в базах Пенсионного фонда. Номер, указанный в свидетельстве ИНН, совершенно не имеет отношения к СНИЛС.

Наиболее распространенная ситуация – смена фамилии после замужества. Новая фамилия сотрудницы должна быть обязательно указана в информации к ее лицевому счету в Пенсионном фонде (п.

4 ст. 7 Федерального закона от 01.04.1996 №27-ФЗ).

Дело в том, что фамилия физического лица относится к группе сведений, которые указываются на карточке, и обязательно должна быть актуализирована.

Страховое свидетельство, полученное из ПФР, нужно обязательно проверить. Формально к этому делу относиться нельзя. Данный вывод подтверждается практикой.

Если все в порядке, то сотрудница, получившая новое свидетельство, должна расписаться в ведомости по форме АДИ-5.

Затем, эту ведомость следует сдать в территориальное отделение Пенсионного фонда.

Однако в описанной ситуации при вручении документа обнаружена ошибка в СНИЛС. Как исправить ее? Это первый вопрос, который возникает у кадрового специалиста при таких обстоятельствах.

Нет видео!

Оказывается, ничего сложного в замене СНИЛС нет.

Такая процедура предусмотрена действующим законодательством (п. 30 постановления Правления ПФ РФ от 11.01.2018 № 2п):

- во-первых, в форме АДИ-5 подпись сотрудница ставить подпись не должна;

- во-вторых, в графе дополнительные сведения сопроводительной ведомости АДИ-5 указывается «ошибка».

После этого, заполненную форму должен подписать руководитель организации. После заверения ее печатью компании (если она есть) ведомость нужно вернуть в территориальный орган ПФР (п.

29 постановления Правления ПФ РФ от 11.01.2018 № 2п).

Копирование материалов разрешено только с указанием ссылки на сайт.

Отказ в приеме расчета по страховым взносам, не найден СНИЛС

Отказ в приеме расчета по страховым взносам, не найден СНИЛС

Читала на разных форумах, там люди говорят что некоторые налоговые просят вообще до 25 ничего не сдавать.

Межрайонная ИФНС России № 16 по Пермскому краю сообщает.

С 17.04.2018 повторно будут приниматься декларации по страховым взносам. Контроль на СНИЛС временно будет убран, но останется контроль других персональных данных физического лица.

Все 25 чел прошли, я одна в белом пальто.

Можно попробовать ускорить процесс.

Аналогичное заявление об ошибках подайте в ПФР и попросите решить проблему с некорректными номерами СНИЛС в базе инспекции. В отделениях ПФР нам сообщили, что готовы работать по таким заявлениям.

Powered by: vBulletin Version 4.2.5

Copyright ©2000 - 2018, Jelsoft Enterprises Ltd.

Как быть страхователю, если в ИФНС не видят СНИЛС сотрудника

Ранее мы прислали о том, что ИФНС рассылают страхователям письма с предупреждениями об изменении порядка приема РСВ. Теперь если застрахованное лицо не будет идентифицировано, то расчет не примут. Во избежание недоразумений рекомендуется свериться с данными, которые есть в ИФНС.

Работодатель столкнулся со сложностями, сдавая РСВ в налоговый орган, хотя ранее без каких-либо проблем сдавал аналогичный расчет в Пенсионный фонд. В ИФНС не видят СНИЛС одного из сотрудников. Ситуация осложняется тем что он зарегистрирован в другом регионе.

Сайтом Государственных услуг пользуется большое количество россиян. И это вовсе не удивительно. Ведь сколько возможностей открывает нам этот портал. И хоть он и функционирует относительно недолго, с 2009 года, но его поклонников и пользователей с каждым днем становиться все больше.

И в результате столь высокой загруженности могут возникать самые разнообразные неприятные ситуации. Например, такие, когда на портале не распознаются ваши персональные данные и возникает ошибка: . И именно этот вопрос стоит рассмотреть более детально, так как все больше пользователей сталкиваются с этой проблемой лицом к лицу.

По каким причинам портал Госуслуг не распознает СНИЛС?

Как быть в той ситуации, когда при регистрации на сайте Госуслуг пишут, что СНИЛС, который вы указали, является недействительным или то что СНИЛС уже зарегистрирован в системе? Такая проблема появляется практически у всех, кто проходил регистрацию по упрощенной системе. И если верить статистике, то чаще всего это происходит в результате зависания системы. Это происходит из-за высокой загруженности портала.

Необходимо отметить тот факт, что процесс проверки СНИЛС весьма и даже существует определенный алгоритм. Для проверки СНИЛС выводится контрольное число и происходит это весьма сложно:

- Каждая цифр в номере умножается на противоположное ее местоположению значение, то есть 7 на 6, 6 на 5 и так далее.

- Дальше полученный результат складывается.

- Если сумма меньше 100, то она и является контрольным числом, в случае с результатом 100 или 101, то контрольным становится значение 00.

Еще одной причиной, по которой может появляться подобное сообщение, является то, что у вас уже имеется зарегистрированный аккаунт на сайте Государственных услуг. Ведь создавать несколько учетных записей запрещается. В таких случаях рекомендуется постараться вспомнить электронную почту или же номер телефона, на который была зарегистрирована учетная запись. Не менее важным будет и попытаться вспомнить пароль.

Что делать, если система сайта Государственных услуг все же не принимает СНИЛС?

Прежде чем начинать паниковать и бежать искать помощь на стороне, внимательно проверьте все данные, которые вы ввели. Ведь весьма часто бывает, такое, что допускается опечатка, и система не принимает данные.

Но в том случае, когда вы уже по нескольку раз все проверили и не обнаружили совершенно никакой ошибки, то тогда нужно обращаться в техническую поддержку сайта. Для этого на портале имеется специальная форма. Именно эти специалисты занимаются подобными вопросами.

Для того чтобы они могли вам помочь максимально быстро, следует детально описать свою проблему.

Также обратиться за помощью в технический центр можно по короткому номеру 115. Также к вашим услугам горячая линия портала Госуслуги 8 800 100 70 10. Звонок по этому номеру совершено бесплатный по всей территории России.

В том случае если у вас имеется учетная запись, которая была ранее зарегистрирована и доступ к ней утерян, то наиболее оптимальным вариантов данной ситуации является обращение в ближайшее отделение обслуживание клиентов портала Государственных услуг.

Там найдут все активированные учетные записи и восстановят к ним доступ. Помимо этого они могут создать новый аккаунт и сразу же активируют его, то есть подтвердят ваши данные.

В итоге, при возникновении неполадок с сайтом, смело обращайтесь в техническую поддержку за помощью. И можете быть уверенными на 100%, что вам ее обязательно окажут.

Налоговики пугают массовыми отказами в РСВ из-за данных сотрудников.

С предупреждениями об изменении алгоритма приема Расчета по страховым взносам.

В случае неуспешной идентификации застрахованных физлиц, отраженных в разделе 3 «Персонифицированные сведения о застрахованных лицах», будет формироваться отказ в приеме Расчета, предупреждают налоговики. Ранее при выявлении единственного нарушения — неуспешной идентификации застрахованных лиц из 3-его раздела автоматически формировалось Уведомление об уточнении (при этом расчет считался принятым).

В письме предлагается провести сверку персональных данных физических лиц указываемых в расчете (ФИО ФЛ, дата рождения, место рождения, ИНН, паспортные данные, СНИЛС) на предмет представления в расчете устаревших данных.

Каким образом организация должна проводить эту сверку после увольнения работника, непонятно. Ведь сотрудник мог уволиться, например, в июле, после чего сменить паспорт или даже фамилию.

Эксперты рассказывают, как разобраться с проблемами при сдаче расчета по страховым взносам, если налоговая не видит СНИЛС сотрудника.

Ситуация страхователя

Вот что в редакцию написал бухгалтер компании: «В организации имеется иногородний сотрудник (не из Москвы). Сдавали отчетность в налоговую (ранее сдавали отчетность в ПФР никаких проблем не было). ИФНС не видит СНИЛС сотрудника, поэтому сведения о нем неправильные. Пенсионный фонд РФ передал в ИФНС неверные данные по этому физлицу. Ни налоговая инспекция, ни ПФР не озвучивают причину, почему они не хотят внести изменения. Что делать в данной ситуации?»Алгоритм действий

В рассматриваемой ситуации работник организации работает давно, СНИЛС корректный, отчеты до 2017 года сдавались организацией в ПФР корректно (РСВ, СЗВ).Полагаем, что в связи с изменениями в 2017 году, произошедшими в связи с приемкой отчетности по страховым взносам в ИФНС, технические проблемы с приемкой отчетности (Причина отказа в приеме отчетности «Не найден СНИЛС») имеют место быть именно в ИФНС. При этом данные из ПФР могли быть переданы в ИФНС с ошибками. Следовательно, при приеме расчета по страховым взносам возникает ошибка по разделу 3 «Персонифицированные сведения о застрахованных лицах».

Значит, в базу данных ИФНС попали некорректные страховые номера работников. Таким образом, если Ф.И.О. работников и их СНИЛС верны (отчеты по СЗВ-М проходили проверку в ПФР), то у ИФНС нет оснований для возврата отчета на доработку. То есть организация не может отчитаться вовремя по вине ИФНС, а, стало быть, наложение штрафных санкций и блокирование расчетного счета на основании п. 3 ст. 76 НК РФ в данной ситуации будут неправомерными действиями со стороны ИФНС.

Полагаем, что организации необходимо в создавшейся ситуации обратиться в ИФНС по месту сдачи отчетности.

По нашему мнению, организации в кратчайшие сроки необходимо:

1. В свободной форме написать заявление за подписью директора организации на имя руководителя ИФНС, в котором указать, что организация не может отчитаться по вине ИФНС (техническая ошибка при приеме персональных данных работников). При этом в заявлении нужно указать:

- ФИО работников (по которым не найден СНИЛС);

- паспортные данные работников;

- СНИЛС работников.

3. В заявлении также указать, что из-за расхождения в персональных данных работников организация не смогла получить извещение о корректной сдаче отчета.

4. Также изложить просьбу о неналожении штрафных санкций и не блокировать ее расчетный счет ввиду того, что ошибка произошла не по вине организации — плательщика страховых взносов.

ИФНС должен сделать запрос в ПФР о персональных данных и устранить проблему несоответствия данных.

5. Поскольку за органами ПФР сохранены функции по ведению персонифицированного учета организация также может обратиться с аналогичным заявлением (см. п. 1) в свое отделение ПФР (но уже на имя руководителя территориального органа) с просьбой о проверке ошибочных СНИЛС.

ИФНС не вправе отказать в принятии налоговой декларации (расчета), представленной налогоплательщиком (плательщиком сборов, плательщиком страховых взносов, налоговым агентом) по установленной форме (установленному формату), если иное не предусмотрено НК РФ. Если декларация представлена на бумаге, то по просьбе налогоплательщика инспекция должна проставить на копии декларации отметку о ее принятии и дату ее получения либо передать налогоплательщику (плательщику сбора, плательщику страховых взносов, налоговому агенту) квитанцию о приеме в электронной форме — при получении налоговой декларации (расчета) по ТКС или через личный кабинет налогоплательщика.

В соответетствии с абз. 2, 3 п. 7 ст. 431 НК РФ, если в представляемом расчете сведения о совокупной сумме страховых взносов, исчисленных плательщиком за каждый из последних трех месяцев расчетного (отчетного) периода в целом по плательщику не соответствуют сведениям о сумме взносов по каждому застрахованному лицу за указанный период и (или) указаны недостоверные персональные данные застрахованных физлиц (в т.ч. СНИЛС), такой расчет считается непредставленным.

Об этом плательщику не позднее дня, следующего за днем получения расчета в электронной форме (10 дней, следующих за днем получения расчета на бумажном носителе), направляется соответствующее уведомление.

В 5-дневный срок с даты направления в электронной форме указанного уведомления (10-дневный срок с даты направления такого уведомления на бумажном носителе) плательщик страховых взносов обязан представить расчет, в котором устранено указанное несоответствие.

В таком случае датой представления указанного расчета считается дата представления расчета, признанного первоначально непредставленным.

Когда действительно имеют право не принять отчетность

Согласно п. 28 Приказа Минфина РФ от 02.07.2012 № 99н основаниями для отказа в приеме налоговой декларации (расчета) являются:1) отсутствие документов, удостоверяющих личность физического лица, или его отказ предъявить должностному лицу, предоставляющему государственную услугу, такие документы;

2) отсутствие документов, подтверждающих полномочия физлица — уполномоченного представителя заявителя на представление налоговой декларации (расчета);

3) представление налоговой декларации (расчета) не по установленной форме (установленному формату);

4) отсутствие в налоговой декларации (расчете), представленной на бумажном носителе, подписи руководителя (иного представителя — физлица);

5) отсутствие усиленной квалифицированной электронной подписи руководителя (иного представителя — физического лица) организации-заявителя;

6) представление налоговой декларации (расчета) в налоговый орган, в компетенцию которого не входит прием этой налоговой декларации (расчета).

Основаниями для отказа в приеме налоговой декларации (расчета) в электронном виде по ТКС являются:

- представление ее не по установленному формату;

- отсутствие усиленной квалифицированной электронной подписи руководителя (ИП) или несоответствие данных владельца квалифицированного сертификата ключа проверки электронной подписи данным руководителя (предпринимателя);

- отсутствие в налоговой декларации: — для физического лица — фамилии, имени, отчества; — для организации — полного ее наименования, ИНН, вида документа (первичный или корректирующий), наименования налогового органа.

Можно обратиться в УФНС, а затем (при необходимости) в суд для обжалования действий ИФНС, не принявшей расчет.

Не включили в расчет сотрудника В случае если каких-либо застрахованных лиц не включили в первичный расчет, уточненный расчет включается раздел 3, содержащий сведения в отношении указанных физлиц с номером корректировки, равным «0» (как первичные сведения). При необходимости производится корректировка показателей раздела 1 расчета. Включили в расчет лишнего сотрудника В случае ошибочного представления сведений о застрахованных лицах в первоначальном расчете в уточненный расчет включается раздел 3, содержащий сведения в отношении таких физлиц, в котором номер корректировки отличен от «0», в строках 190–300 подраздела 3.2 указываются «0», и одновременно производится корректировка показателей раздела 1 расчета.

Re: несоответствие данных инн и снилс при сдаче расчета по страховым взносам

- Случай из практики

- Что делать страхователю

- Общий порядок приема отчетности

- Основания для непринятия расчета

- Выводы

Ранее мы прислали о том, что ИФНС рассылают страхователям письма с предупреждениями об изменении порядка приема РСВ. Теперь если застрахованное лицо не будет идентифицировано, то расчет не примут.

Во избежание недоразумений рекомендуется свериться с данными, которые есть в ИФНС. Случай из практики Работодатель столкнулся со сложностями, сдавая РСВ в налоговый орган, хотя ранее без каких-либо проблем сдавал аналогичный расчет в Пенсионный фонд.

В ИФНС не видят СНИЛС одного из сотрудников. Ситуация осложняется тем что он зарегистрирован в другом регионе. В результате РСВ не принят, компании грозит штраф и блокировка счета.

Ни ФНС, ни Пенсионный фонд разбираться не торопятся.

Пояснение в ифнс, если снилс в расчете по взносам правильные

Важно

ФАЙЛЫСкачать пустой бланк пояснения в налоговую по страховым взносам.docСкачать образец пояснения в налоговую по страховым взносам.doc При этом главные параметры, на которые обращают внимание налоговики при контроле за страховыми взносами – это общая сумма выплат, осуществленных организацией за своих работников. В какие сроки нужно дать пояснение Пояснительную записку, по закону, необходимо предоставить в налоговую службу не позже, чем через пять дней после получения соответствующего требования.

Отправить ее нужно именно в ту налоговую инспекцию, из которой пришел запрос. Разрешенные способы отправки Передать в налоговую пояснение можно двумя путями. Если компания использует электронную форму отчетности, то и пояснение нужно передавать таким способом, в противном случае оно не будет даже рассматриваться.

Ошибка снилс в расчете по страховым взносам

Также в заявлении стоит изложить просьбу не применять к компании санкции за то, что она не подала расчет вовремя, поскольку это случилось не по ее вине. На основании такого заявления ФНС должна сделать запрос в территориальный орган ПФР.

Кроме того, страхователь может обратиться в него самостоятельно с аналогичным заявлением. Общий порядок приема отчетности Налоговый орган не может отказать организации в принятии отчетности, если она подана в установленной форме (формате).

Исключение - ситуации, прямо оговоренные в НК РФ. Если подаются недостоверные данные о застрахованном лице, то расчет по страховым взносам считается неподанным, и страхователь должен быть об этом уведомлен. Если он сдает отчетность в электронном формате, то на следующий день ему будет направлено соответствующее уведомление.

Как быть страхователю, если в ифнс не видят снилс сотрудника

Забыл пароль Потеряли Ваш пароль? Пожалуйста, введите ваш адрес электронной почты. Вы получите ссылку и сможете создать новый пароль по электронной почте.

Электронной Почты* Добавить вопрос Вы должны зарегистрироваться, чтобы задать вопрос Забыл пароль Запомнить Пойти… Главная/ Бухгалтерский учет/Ошибка СНИЛС в расчете по страховым взносам Ошибка СНИЛС в расчете по страховым взносам Жалоба Вопрос Опишите причину своей жалобы Жалоба Отмена В отчете по страховым взносам неверно указан СНИЛС одного работника, как исправить? есть решение 0 Бухгалтерский учет Анастасия Иванова 6 месяцев 1 Ответ 1390 просмотров Новичок 0 Ответ (Один) Напишите ответ Похожие вопросы Предыдущий вопрос Следующий вопрос Задать вопрос Copyright 2017 Учет-Эксперт | ПОЧТА ДЛЯ СВЯЗИ С РЕДАКЦИЕЙ:

Что делать, если инспекция не видит снилс и отказывает в приеме рсв

Внимание

А вот если предприятие пользуется правом подачи отчетности на бумажных носителях, то сформировать пояснение можно на бумаге и затем отнести в налоговую лично. Не получается лично – не проблема, можно отправить документ через доверенное лицо (при условии, что у того будет на руках нотариально заверенная доверенность) или же по обычной почте – датой подачи пояснения в этом случае будет считаться то число, когда письмо было принято работником почтовой службы.

Что будет, если не отвечать на требование о пояснениях Иногда работники организаций по каким-то своим соображениям не считают нужным отвечать на письма из налогового органа или же по рассеянности просто забывают это сделать. Ранее никаких санкций за это законодательством предусмотрено не было, но с 1 января 2017 года налоговики получили право штрафовать предприятия за непредоставление пояснений.

Пояснение в налоговую по страховым взносам

При этом штраф достаточно крупный: на первый раз он составляет 5 тыс. рублей, а вот если налоговый агент повторно допустит такое нарушение, сумма возрастет уже до 20 тыс. рублей. Кроме того, не следует забывать и о том, что работники надзорного ведомства могут по-своему истолковать молчание налогоплательщика, вследствие чего может произойти постановка предприятия в график ближайших выездных налоговых проверок.

А это уже более серьезная опасность, ведь по итогам таких контрольных мероприятия, компании нередко подвергаются более серьезному административному наказанию (особенно актуально, учитывая, что некоторые огрехи есть в работе практически любой организации). Как писать пояснение Пояснение по страховым взносам можно писать в произвольном виде – унифицированного его стандарта нет.

Расчет по страховым взносам: не найден снилс

В приказе Минфина от 02.07.2012 № 99н приведены следующие причины, по которым отчет может быть не принят:

- подающее его физическое лицо не предъявляет удостоверение личности и/или документ, наделяющий его полномочиями представлять в ИФНС организацию;

- отчет представляется в неверной форме или формате;

- подаваемые документы не подписаны руководителем организации (или электронной подписью, если речь о подаче через интернет);

- отчет подается не в тот налоговый орган, который уполномочен его принять;

- в электронном документе, который подается по ТКС, отсутствуют определенные реквизиты - ФИО физического лица, полное наименование организации и ее ИНН, наименование налогового органа, а также вид документа (первичная подача или корректировка).

Выводы В приведенном примере организация выполнила все требования, предъявляемые к отчетности.

Уточненный расчет по страховым взносам

Изменения ТК РФ, НДФЛ и оплаты труда. Смотрите доклады представителей контролирующих органов на Контур.Конференции-2018 Узнать больше Состав уточненного расчета В уточненный расчет включаются те разделы и приложения к ним, которые были представлены ранее, кроме раздела 3, с учетом внесенных изменений, также могут включаться иные разделы и приложения, если в них были внесены изменения. Раздел 3 «Персонифицированные сведения о застрахованных лицах» включается только в отношении тех физлиц, по которым произошли изменения (п.

1.2 Порядка). Вернемся к приведенному выше примеру. В этом случае при заполнении уточненного расчета корректируются показатели раздела 1 ранее представленного расчета за полугодие.

Пояснение по страховым взносам необходимо писать в том случае, если из налоговой структуры в адрес компании поступил соответствующий запрос. В каких ситуациях приходят требования о даче пояснений Письма из налогового ведомства о пояснениях по начисленным и оплаченным страховым взносам – не такая уж и редкость.

Обычно они бывают вызваны тем, что инспекторам налоговой что-то не понравилось в переданной им отчетности, например, они нашли в поданных организацией документах несоответствия с собственными данными, или же обнаружили каких-либо ошибочные или недостоверные сведения. В частности, сомнения могут вызвать ситуации, когда произошло заметное понижение заработной платы работника в сравнении с прошлыми годами, когда в справке 2-НДФЛ сумма НДФЛ не тождественна «ушедшей» в бюджет налоговой выплате или же обнаружилось несовпадение показателей в справках 2-НДФЛ и форме 6-НДФЛ и т.д.

Это пример того, что не сдать вовремя отчетность можно и по вине налогового органа. Если за этим последуют санкции, то их наложение будет неправомерным. Что делать страхователю Специалисты рекомендуют в указанном случае начать с подачи заявления на имя начальника ИФНС за подписью руководителя организации. В нем необходимо сообщить, что страхователь не может отчитаться не по своей вине и пояснить сложившуюся ситуацию.

Обязательно стоит упомянуть, что организации не удалось получить извещение о корректной подаче отчета из-за расхождения в персональных данных сотрудников. Заявление составляется в свободной форме, однако в нем в обязательном порядке необходимо указать ФИО сотрудника, его паспортные данные и сам спорный СНИЛС.

К заявлению целесообразно приложить копию паспорта указанного сотрудника.